前回の記事では「FXの税金」についてお届けしました!

今回はもう少し掘り下げて、海外FXを利用した際の税金について!!

海外FXは総合課税

まず、下記の方々が海外FXを利用したとしましょう。

1月1日〜12月31日の一年間が対象期間となります。

ちなみに課税対象は下記の通り♪

・FXで年間48万円以上の利益をだしている非給与所得者

(FXトレーダー、専業主婦、バイトをしていない学生)

・FXで年間20万円以上の利益を出している

給与所得者(会社員、パート、アルバイト)

上記に当てはまる人たちは、海外FXで得られた利益の所得区分を「雑所得」として申告する必要があります^

さぁお待ちかね!何%の税率がかかるか‼︎

でもその前に、海外FXの税区分を説明。

海外FXは総合課税(超過累進課税)です!!!

日本語ムズカシイ……笑

ってわけで、説明していきますね^^

総合課税とは

「総合課税」とは、海外FXで得た利益だけでなく、自身が勤めている会社からの給与や不動産収入、アフィリエイト報酬や仮想通貨の利益といった、他の所得と合わせた所得額に応じて課税される仕組みのことです。

早い話、所得が上がれば税率も上がる「累進課税」なんだという認識でOK^^

| 課税対象の所得額 | 税率 | 控除額 |

|---|---|---|

| 195万以下 | 5% | 0円 |

| 195万〜330万以下 | 10% | 9万7,500円 |

| 330万〜695万以下 | 20% | 42万7,500円 |

| 695万〜900万以下 | 23% | 63万6,000円 |

| 900万〜1,800万以下 | 33% | 153万6,000円 |

| 1,800万〜4,000万以下 | 40% | 279万6,000円 |

| 4,000万超え | 45% | 479万6,000円 |

なんて世知辛い;;

海外FXの税率

みなさんが知りたいのはもちろんこれっ

気になる海外FXの税率は〜……

一律“10%”の「住民税」がかかってくる上、2037年(令和19年)いっぱいまでは“2.1%”の「復興特別所得税」も上乗せ!!

気付けば

所得税(累進課税)+住民税(10%)+復興特別所得税(2.1%)

を税金として納めなければなりません><

ジャパネットもビックリ!!

国内FXとは損益通算ができない

皆さんの中には海外・国内どちらのFXも利用しているという方もいらっしゃるでしょう。

ここで注意してほしいことがあります!

実は海外FXと国内FXの利益では税区分が異なります。

そのためそれぞれでだした利益と損失を差し引いて相殺させる「損益通算」ができません!

例えば

海外FX:−100万

国内FX:+100万

相殺して0円とはならず、国内の利益に対して課税されます><

こちらも同様。

海外FX:+100万

国内FX:ー100万

相殺して0円にはならず、海外の利益に対して課税されます。

海外FX同士や仮想通貨なら相殺可能

海外と国内、別々だと相殺はできませんが、

・海外FX同士

・仮想通貨

・アフィリエイト

上記のように、海外FXと同じ総合課税に分類されるものに関しては損益の相殺ができます^^

例えば

海外FX・A社:+100万

海外FX・B社:+200万

仮想通貨:−300万

こちらは相殺して0円にすることが可能!

海外FX:+200万

仮想通貨:−100万

こうなると100万円だけが利益となり、その100万に対して課税されます!

損失の繰越控除ができない

FXの年間利益がマイナスになったとしましょう。

国内FXであれば、年間損失を申告すれば翌年から3年間は「損失の繰越控除」を受けられます。

どんなものかというと、年間損失を次の年に繰り越して、次の年以降にFXで大きな所得が出たら繰り越した損失を支払う制度のことです^^

「今年は損失が払えないから、来年以降に持ち越して払う」

簡潔にするとこんな感じ!

しかし海外FXの場合、年間損失がでても損失繰越が利用できません!

なんてこったパンナコッタ!笑

節税方法

そして皆さんが最も気になるのが節税ではないでしょうか?

その方法は下記のとおり!

海外FXの節税方法

- 総合課税の雑所得を損益通算する

- 海外FXを利用する際にかかった経費を申告する

- 海外FX社からもらえるボーナスを使う

損益通算する

上記で説明したので詳細は省略しますが、

・海外FX同士

・仮想通貨

・アフィリエイト

・原稿料、講演料、印税

・ネットオークション売上

・年金、恩給などの公的年金

などといった、海外FXと同じ「総合課税」に分類されるもの関しては損益の相殺ができます。

海外FXでとんでもない利益が出ても、他がマイナスであれば節税が可能に^^

経費を申告する

FXを利用する際に発生した費用を経費にすればいいじゃない!

どこのマリーアントワネット(笑)

例えば

・FXに関する書籍代

・セミナー、勉強会の参加費や交通費

・VPSの費用

・インジケーターやEA購入費

などが挙げれます^^

これらは経費として落とせます!

FXで使っているPCも経費に……?!

という考えもあるでしょうが、

・プライベートと共用ではない

・FXを利用する時のみしか使っていない

ということを証明できなければなりません。

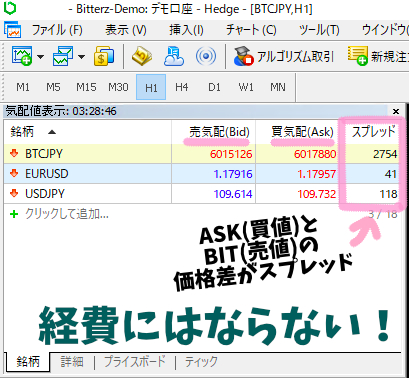

スプレッドは経費ではない

ASK(買値)とBID(売値)の価格差である「スプレッド」は損益に既に反映されています。

そのため経費として差し引くことができないので注意です><

ボーナスを使う

海外FX社からもらえるボーナスのうち、出金することができないものについては課税対象外となります。

つまり、出金ができないボーナスは税金がかからない!